索引

|

监管部门利益之争下的私募困局

发布日期:2010/4/20

作者:王柄根

|

监管部门利益之争下的私募困局

王柄根/文

2009年7月,信托公司开设证券投资账户被停止,至今仍未有松动迹象。以证监会禁令生效为分水岭,一方面,此前阳光私募基金迅速发展、新产品发行数量创新高的局面被迅速“扼杀”,阳光私募信托模式的发展陷入“无米之炊”的困境,发行数量骤降。另一方面,迫于生存和发展的压力,国内信托界和私募界乱象丛生:信托账户高价叫卖、TOT模式和合伙制基金在制度尚不完善的情况下尴尬“试水”。

就在公众开始逐渐接受和认可阳光私募模式、行业面临大发展之际,为何监管层开始“堵”上了这一大门并制造了国内私募发展目前的乱局?证监会在2009年7月禁止信托公司开设证券投资账户时给出的理由是“因个别信托公司通过大量开户投机打新股,违反了三公原则,损害了新股发行改革的成果”。这是真正原因吗?证监会意在规范市场的初衷,为何最后却逐步逼迫好不容易浮出水面的私募再次转入数年前的“潜伏”状态?“逼良为娼”的背后究竟隐藏着怎样的真相?

名为严打新股投机 实为部门利益之争

2009年正值国内私募基金行业蓬勃发展之机,证券监管部门在7月却突然关闭了信托渠道。

“我们事前没有得到任何通知,(信托投资账户开设)关停来得很突然”。国内一家信托公司的工作人员马先生回顾道,去年的禁令使得公司准备与一些私募合作的信托产品因账户无法开设而长期搁浅。在向监管部门了解时,得到的正式回答基本是“个别信托公司通过大量开户投机打新股,违反了三公原则,损害了新股发行改革的成果”。

“但是因‘个别信托’的打新违规而导致监管层一刀切的全面关停,并且不管是打新股还是设立私募信托理财产品,一概关停,这种类似于杀鸡用牛刀的做法在以往是不可思议的。”马先生表示。

笔者从中登公司了解到的数据显示,截至2009年7月17日,信托产品累计开立证券账户13056户,其中已注销2766户,剩余10290户。剩余账户中有余额的账户1472户,无余额账户8818户,占剩余信托产品证券账户的85.6%。就证监会禁令发出后,银监会也给信托公司下发通知,要求信托公司对现有信托产品证券投资账户进行筛查,对已经清算结束的信托产品证券投资账户要按照有关规定及时销户。

可见,证监会的禁令并非没有来由。但是,仍难以解释在信托投资账户问题上采取了一刀切的做法,毕竟,阳光私募信托产品和“违规打新”的关联度不大。

“(信托渠道关停)多少与银监会与证监会两个部门的部门利益之争有关。”深圳某私募基金总经理刘先生如是称,在已有的阳光私募模式下,监管阳光私募基金设立信托产品、信托产品运作的都是信托公司,而信托公司又是在银监会的监督管理之下,阳光私募信托产品的发行模式、运作模式都是在《信托法》中进行规范。而证监会作为证券监督管理职能部门,却在阳光私募信托模式下显得被“架空”,证监会的基金部能够对公募基金进行规范和约束,但对私募基金却无可奈何。事实上,在信托账户关闭后,监管层就如何将私募基金“纳入规范化管理”频频采取行动。

如果从私募基金的发展速度、市场影响力来理解部门利益之争一说,或许更为直观。

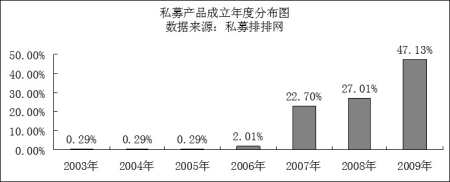

以目前可统计的国内348个阳光私募非结构化产品为例,2009年成立的占到了47%。也就是说,2009年是历来私募规模扩张速度最快的一年,不仅大大高于2007和2008年,甚至高于2004年到2006年这三年的总和。而这一扩张速度还是在“被压抑”的情况下实现的,如果我们仔细探究统计数据,2009年上半年的私募阳光产品成立数量就已经超过了过往的任何一个年份(见图一)。

图一:私募产品成立年度分布图

中国私募基金行业的发展无疑在2009年出现了“井喷”的行情,从发展的角度来看,私募基金行业在2003到2006年只能说是处于“萌芽”阶段,它缺乏市场规模,也缺乏话语权。在2007年罕见的牛市来临之机,它开始成长,但应该说还不是规模扩张的高潮。阳光私募的大面积扩张事实上是在2009年。

值得注意的是,截止到2009年末,发行信托产品的阳光私募规模在400亿元左右,但据私募排排网的测算,国内私募基金管理的资产规模在2009年末接近1.1万亿,这一数字是得到业内多方认可的。这意味着真正进入到阳光化运作的私募基金资产规模还是少数,阳光化运作的只是“冰山的一角”,中国私募基金行业2009年的发展趋势,正是处于“冰山慢慢浮出水面”的过程。即使是对比公募基金截至2009年末2.6万亿的资产管理规模,私募基金1.1万亿的规模也已接近于“半个公募”,而面对这样一个逐渐壮大的监管对象,监管部门都无法再小视其存在。

并且,私募行业的发展,其间暗藏着的利益也是不言自明的。单以目前信托公司向阳光私募收取的产品管理费而言,业内按1.5%的比例收取年费是常见的。我们可以简单的算一笔账,阳光私募整体规模在400亿时,这一产品管理费年总额在6亿;但如果未来阳光私募的规模扩张到5000亿甚至万亿时,单产品管理费每年就有可能达到75—150亿的规模,这是相当可观的。并且,按照2009年的发展速度,预期阳光私募规模的扩张以几何级增长并非夸张。

此外,随着私募行业规模的扩大,能够管理和约束这一庞大资金的监管部门,无疑将对市场拥有更多的话语权。

在此背景下,人大财经委及证监会从2009年下半年开始对基金法修法展开调研,全国人大常委、财经委副主任吴晓灵则在不同场合对媒体表示,《基金法》修改的重要工作就是如何对私募基金加强监管。

“现在阳光私募产品的监管和运作基本都是依托《信托法》,如果是修订《基金法》,把私募基金纳入基金法体系监管,那么监管的主要机构就是证监会,或者更具体的说是证监会的基金部。”刘先生如是表示。

站在这样一个背景下去理解证监会关于信托投资账户的禁令,或许更贴近于现实。但是,禁令本身却给国内私募行业的发展制造了相当的混乱局面。

“堵局”乱象之一:信托账户“寻租”

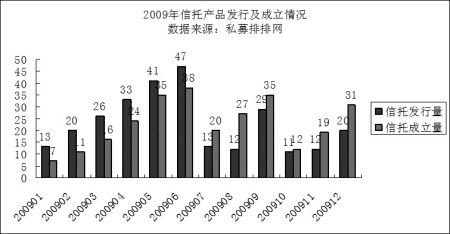

从私募信托产品发行的节奏来看,2009年明显的体现出“上半年”和“下半年”两个不同时间区段的反差特征:在7月份以前,私募信托产品的发行量和成立量都在逐步上升,而下半年则发行量和成立量骤减(见图二)。

图二:2009年私募信托产品发行量及成立量(月度)

造成下半年发行量和成立量萎缩的主要原因无疑是暂停开设信托证券账户,而之所以发行量和成立量在2009年下半年暂停开设信托账户后没有变成“零”,主要是因为下半年成立的产品多是在上半年就开始发行。另外,信托公司手中还一些留存账户,这些留存账户来源于几个方面:一部分是信托公司过去开设的证券投资账户和专为打新开设的账户,另外一小部分是一些阳光私募产品到期清盘后的空置账户。

信托公司手中留存的账户无疑是有限的,这样一来,就造成了“洛阳纸贵”的现象,私募基金想要发新的信托产品,就要付出比以往高得多的“代价”。

“现在一个账户比以前贵100万元并不见怪。”深圳一家私募基金的总经理表示,如今想要利用信托公司手中留存账户发新产品会面临信托公司提出的种种苛刻条件。信托公司并不会直接向想要发行新产品的私募基金索要账户转让费,但是会通过要求扩大信托产品发行规模来增加账户的“价值”。信托公司的收益来源于产品的管理费,比较常见的是1.5%的比例。证券投资账户开设暂停之前,信托公司并不会在发行规模上“漫天要价”,3000万或者5000万的规模都可以发行设立,但现在信托公司则会告诉想要发行新产品的私募基金,发行规模要达到足够高,才能获得留存的投资账户,这样一来信托公司获得的产品管理费也会成倍增加。

“华润信托前两个月还要求最低发行规模不得少于1亿,现在告诉我规模要更高了,1.5亿或者2亿了。”深圳一家不愿透露姓名的私募基金表示,如今发行新产品的门槛越来越高,即使自己有成立新产品的愿望,也有不错的过往业绩,但面对信托公司的“漫天要价”只能望洋兴叹。

即使我们撇开信托账户的价格不谈,单看新的信托产品继续发行一事,仍会发现诸多的不规范之处,而这或许并不是证券监管部门禁止开设证券投资账户想要得到的结果。据了解,在中登公司暂停信托公司账户开设的同时,也暂停了信托公司证券投资账户名称的变更。而新的阳光私募产品若想要发行,又必须过“更名”这一关,即必须具备自己的证券投资账户。那么,信托公司拥有的留存账户是如何发行新的证券投资集合产品的呢?对此,大部分发行新的信托产品的信托公司和私募基金都讳莫如深,有信托公司人士透露,现在将留存的账户的名称变更需要采取“非正常手段”,甚至需要“在关键的时刻通过关键渠道对关键人物进行打点”。

上述的情况颇带有些戏谑的意味,并像是对证券监管部门禁止信托公司开设证券投资账户的一个回应:证监会禁令发出时给出的理由是“信托公司通过大量开户投机打新股,损害了新股发行改革的成果”,但信托公司手中留存的账户显然并没有太多兴趣去“打新股”,信托公司更热衷于把留存账户高价寻租。阳光私募在这种格局下只得被迫接受信托公司这种“账户寻租”。

“堵局”乱象之二:逼良为“娼”

“没办法,业务总还是要开展的。”广州一家私募基金的总经理黎先生表示,如果信托公司的渠道长期被堵死的话,他们会考虑其它的创新模式。实际上,创新的业务发展模式从信托账户设立被禁止开始就已经在开始在悄然孕育,最主要的包括TOT模式和有限合伙制。但是,无论是TOT模式,还是有限合伙制模式,这种所谓的“创新”多少有点尴尬——已有的阳光私募信托模式无疑比这些“创新”模式更为方便和实用,如果不是因为证券监管部门的禁令,实在并没有“创新”的必要。

所谓的TOT模式,就是“信托中的信托”,即通过已有信托账户募集资金,认购已成立的私募信托产品,从而变相地达到发新信托产品的目的。

而有限合伙制组织模式下,由普通合伙人和不超过49个人的有限合伙人组成。以银河财富资产管理有限公司最近成立的合伙制基金“银河普润”为例,其普通合伙人由银河财富资产管理有限公司担任,普通合伙人同时也是基金的管理人,负责该基金的投资及日常管理,有限合伙人就是基金的主要投资者。普通合伙人认缴资本与有限合伙人相同,其最低认购单位为30万元,远低于信托型私募的100万元门槛。另外,在管理费、托管费等方面与信托型私募类似,存续期限为1年,基金单位净值低于止损线时清仓。

乍一看,有限合伙制模式也不妨是一种可采取的创新模式,实际上,仔细分析就很清楚,这种模式正是前些年大家普遍认为的私募的问题和风险所在。大量“潜伏”地下的民间资本就是以“类有限合伙制”这种不受法律保护的私下协议,形成私募基金。这种模式面临的问题多多。首先,合伙制私募基金面临如何“阳光化”的问题,其信息披露怎样保证可信度?尚无据可循。然后,合伙人如何解决进入和退出的问题也很复杂。按照合伙企业法,新合伙人的入伙及原合伙人的退伙须经全体合伙人一致同意,并去工商局变更登记。相比现有的阳光私募信托模式只需缴付认购、赎回费,合伙制基金的进出成本和操作难度都相当高。正是这种模式隐含着的监管和信用之忧,才有了后来“信托私募”(阳光私募)的创新,才有了2009年私募的大发展。现在私募在“堵局”之下,无法从良,又再次为“娼”。

而这些还只是技术的问题,涉及到监管问题则更复杂——如何保障资金运营安全?如何接受监管部门的监管?在有限合伙制下,合伙制私募基金的性质是企业,监管部门为工商行政管理局,而工商局对其的监管主要集中在设立条件的审核,无法监管基金的日常经营情况。

深圳一家私募基金的投资总监石先生则表示,在目前的法律体系尚无《个人破产法》和《无限责任法》,信用体系不完善。有限合伙企业不具备完全的法律地位,不能独立承担民事责任,无法行使诉讼权和被诉讼权。万一出现纠纷,受损失者甚至可能出现求告无门的状况。

国信证券基金分析师彭怡萍则认为,对有限合伙制基金来说,税收将是个大问题,投资者需要缴纳5%—35%的合伙人所得税以及基金本身的营业税。这使得私募基金如果采取有限合伙制来发展,面临推广的难度。

在国外发达资本市场中,有限合伙制是对冲基金的主流运作模式之一。不过,这一模式在现阶段要在国内私募基金行业进行推广,多少显得有些“水土不服”。睿信投资董事长李振宁的看法是,目前阶段下,相比合伙制而言,阳光私募信托模式其实挺符合中国的国情,也很先进,因此希望能放开信托账户。

不难看出的是,在信托账户开设禁止后出现的“创新”模式,实际上都是国内私募行业奋力突围、囚徒困境下的非常规选择。而通过“堵”的办法把私募基金发展引导到这些创新模式上是证券监管部门的政策目标吗?从现实看来,这些创新模式事实上将面临比阳光私募信托模式更为复杂的监管难题,“堵”的结果只能是离“私募基金规范化发展”的目标走得更远。

|

|